Att genomföra en företagsbesiktning – due diligence – handlar om att samla in och analysera viktiga uppgifter om ett bolag.

Syftet är att bilda sig en bättre uppfattning om hur det står till i företaget, exempelvis inför ett förvärv, vid en fusion mellan två bolag, joint venture, nyemission eller inför en investering. Den ger ökade insikter och transparens och den bidrar till att minska risken i affärshändelsen.

I denna artikel går vi igenom hur och varför man gör en besiktning av företag. Vi visar också ett antal verkliga exempel på hur fel det kan bli om man inte granskar företaget i fråga på rätt sätt.

Tips – Vill du göra en due diligence? Se då till att inte betala överpris för sådant du inte behöver.

Oak Företagsvärdering AB hjäper dig med en skräddarsydd besiktning, anpassad efter just era behov.

Vad är due diligence?

Due diligence innebär att göra en företagsbesiktning, exempelvis i samband med ett förvärv av en verksamhet eller inför andra former av strategiska förändringar.

Du känner till begreppet ”inte köpa grisen i säcken”. Det är vad det handlar om.

Det innebär att samla in, utvärdera och analysera olika typer av information i syfte att förstå hur företaget mår.

Ofta görs en finansiell due diligence som grundar sig i bland annat redovisningen och rent ekonomiska perspektiv av verksamheten. Det är också vanligt med en legal besiktning som riktar in sig på avtal och andra juridiska aspekter.

Andra vanliga former är teknisk besiktning av exempelvis utrusning och tillgångar samt skattebesiktning. Det går även att undersöka marknadsförutsättningar.

Sådana undersökningar kan förvisso göras på egen hand, men vi rekommenderar starkt att du anlitar en expert som arbetar systematiskt och sammanställer resultaten i en detaljerad rapport.

Utifrån denna information kan du sedan fatta ett välavvägt beslut och minska din risk i affärshändelsen.

Olika typer av företagsbesiktning

Här är några av de områden som är vanligast förekommande i företagsbesiktningar:

- Finansiell besiktning: Undersökning av finansiella data. Resultaträkningen ligger till grund för att studera resultat och kostnader över olika perioder, inklusive analys av kassaflödet. Företagets balansräkning kan bland annat avslöja hur bolaget finansieras. Den finansiella analysen kan även inkludera kapitalstruktur, inköp, produktion, forskning & utveckling, redovisningssystem, organisation och ledning.

- Juridisk due diligence: Information om ägande, patent, avtal, myndighetstillstånd, licenser och tvister – pågående såväl som nyligen avslutade. Konkurrensfrågor, anställda, försäkringar och bolagshandlingar hör också hit.

- Teknisk due diligence: Kontroll av företagets tekniska tillgångar. Exempelvis produktionsmetoder, programkod i IT-företag och utrustning såsom maskiner och fordon.

- Skattemässig due diligence: Bedömer skatteläget i bolaget, till exempel moms, punktskatter och inkomstskatt. Här kan bland annat en allt för aggressiv skatteplanering avslöjas.

- Kommersiell due diligence (CDD): Bedömning av marknad, konkurrenssituation och potential.

När görs en företagsbesiktning?

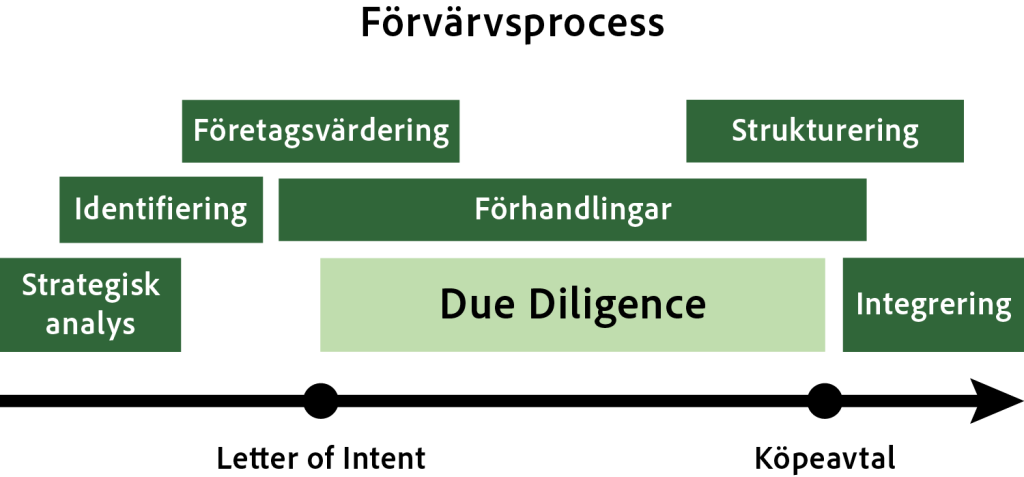

En due diligence utgör en del av förvärvsprocessen. Köparen har gjort en strategisk analys av möjligheterna och ett potentiellt förvärvsobjekt har identifierats. Förhandlingar med målföretaget har inletts och parterna är överens om priset i stort. De skriver därefter ett Letter of Intent. Sedan är det dags att köra igång med själva företagsbesiktningen.

Ofta har en företagsvärdering gjorts redan, men det momentet kan även komma i samband eller efter företagsbesiktningen.

Ungefär så här kan ett förvärv som involverar en DD illustreras:

Due diligence är ovanligt vid mindre företagsförvärv (företag med liten omsättning), men ju större verksamhet, desto mer pengar står på spel och desto viktigare är det att undersöka målföretaget noga.

Det förekommer även att man gör en besiktning inför viktigare upphandlingar, vid förvärv av immateriella tillgångar, annan företagsegendom eller utvecklingsprojekt.

Varför besikta ett företag? – 4 goda anledningar

En due diligence genomförs för att få en så heltäckande bild som möjligt av företaget. Syftet är att få underlag för att kunna fatta ett korrekt beslut.

Exempelvis vid företagsförvärv visar denna besiktning om köpet ska få gå igenom eller inte.

Resultatet kan även ligga till grund för att förhandla fram ett pris eller definiera villkoren i köpeavtalet.

Här är flera anledningar till att besiktiga ett bolag:

1. Se på djupet i verksamheten

Det kan finnas mängder med intressanta uppgifter som inte framgår i en balansräkning eller resultaträkning.

Ett vanligt exempel är att lagertillgångar tillskrivits ett orealistiskt högt värde medan det i själva verket knappast är möjligt att sälja av lagret till de belopp som angivits.

Ett annat exempel är att kostnadssidan medvetet minimerats i syfte att få företaget att se mer lönsamt ut än vad det är.

En bra due diligence ser bortom dessa ”trick” och redovisar hur det ser ut i verkligheten i bolaget.

2. Praktiska och juridiska aspekter

Dessutom kan en due diligence konkret visa på praktiska aspekter i hur det uppköpta företaget ska integreras i det andra företaget ifall det är ett företag som är köparen.

Det finns även juridiska aspekter. Besiktningen visar ifall målföretaget verkligen har tillgång till de tillgångar som det utger sig för att ha. Denna juridiska genomgång kan även visa på om företaget följer lagar, har korrekt utfärdade kontrakt, har giltiga licenser och så vidare.

3. Uppfyller undersökningsplikten

Vid ett företagsförvärv gäller undersökningsplikten enligt köplagen. Det innebär att köparen efter att affären gått igenom inte kan åberopa fel som kan antas ha varit kända inför köpet.

Detta förutsätter givetvis att köparen faktiskt fick lov att undersöka allt innan köpet, något som brukar definieras i ett Letter of Intent. Om köparen inte får lov att undersöka en viss aspekt kan i stället säljaren utfästa garantier.

En väl genomförd due diligence fungerar därför som extra trygghet för köparen genom att eventuella fel dokumenteras innan köpet är genomfört. Dyker det senare upp andra fel kan det gå att åberopa skadestånd eller prisavdrag.

På samma sätt kan företagsbesiktningen fungera som en trygghet för säljaren. Köparen kommer inte att kunna åberopa vissa eventuella fel ifall de redan framkommit i undersökningen.

4. Är affärsmodellen hållbar?

Slutligen kan en due diligence också ge insikter i företagets position och förutsättningar på marknaden.

Hur ser affärsmodellen ut? Kommer intäktsströmmarna från B2B, B2C eller en kombination?

Frågor som marknadsposition och tillväxtpotential kan tas upp. Huruvida det finns orosmoln på himlen i form av potentiella licenskrav eller marknadsregleringar är exempel på frågor som kan behandlas.

Är bolaget osunt beroende av underleverantörer eller enskilda stora kunder? Ny teknik som möjlighet eller hot är ett annat exempel på aspekter som kan tas med. Och så vidare.

Vill du få hjälp att bedöma potential & risk i en verksamhet?

Så kan det gå vid bristfällig DD – Exempel

Här samlar vi ett antal exempel på hur det kan gå när en due diligence inte utförs på ett tillfredsställande sätt. Vi berättar också hur vi på Oak hade gjort istället.

Klicka på respektive exempel för att läsa mer.

Process: Hur går en due diligence till?

En due diligence behöver göras grundligt. Däremot måste den inte innehålla allt. Vad som ska ingå och hur den ska gå till behöver avgöras från fall till fall.

Här kan du spara mycket pengar på att inte köpa ett helt ”paket”. Varför betala för information som du inte har någon nytta av?

Oavsett omfattning består en DD process av ett företag ofta av fem steg:

- Förberedelser

- Informationsförfrågan

- Genomförande & analys

- Rapport

- Implementering

Låt oss nu titta lite närmare på dessa.

1. Förberedelser

Du som beställare planerar upplägget tillsammans med den konsult som du valt. Här diskuterar ni vilka aspekter som är relevanta och vad du vill få ut av besiktningen.

2. Informationsförfrågan

Du (eller den konsult du anlitat) skickar en formell förfrågan till målföretaget i form av en lista eller specifikation på vilka uppgifter som behövs och vad som önskas undersökas. Vi kan kalla det för due diligence checklista.

I typfallet sammanställer företaget som omfattas av undersökningen en del av informationen enligt överenskommelse. Vissa andra delar kan behöva undersökas på plats genom besiktning och intervjuer.

3. Genomförande & analys

I detta steg kommer den rådgivare, konsult eller annan fackman som du anlitat att gå igenom de olika delarna från företagsbesiktningen, steg för steg.

Intervjuer genomförs och det kan bli aktuellt med kontroll av tillgångar på plats.

Exakt vad som ingår varierar beroende på vilken typ av besiktning det är.

4. Rapport

Konsulten sammanställer en detaljerad rapport där du som uppdragsgivare lätt kan bilda dig en uppfattning och få en överblick över det som undersökts. Utifrån denna rapport kan du sedan fatta ett beslut eller ställa extra krav för att förvärvet ska genomföras.

Om du anlitar en bra rådgivare får du alltid hjälp i detta steg att tolka rapporten så att du får bästa möjliga uppfattning om bolaget i fråga.

5. Implementering

Slutligen ska det hela sjösättas. Är allt som förväntat i den due diligence som du låtit genomföra kan affären genomföras.

Ibland framkommer uppgifter som ger anledning att diskutera detaljerna eller omförhandla avtalet. Det kan bli aktuellt att begära särskilda garantier från motparten.

Är det fråga om en mer omfattande affär, exempelvis vid Mergers & Acquisitions (fusioner och förvärv) som involverar större företag, kan rapporten fungera som underlag för integreringen av verksamheten. Den kan då vara del av den plan som läggs fram för att genomföra upptagandet av verksamheten i det uppköpande bolaget.

I vissa fall leder besiktningen till insikten att det är bättre att avstå från affären. Det är givetvis i sig mycket värdefullt att veta det i så fall då det hjälper dig att avstå från en ogynnsam affär.

Resultat och konsekvenser

Om en due diligence genomförs utan att några betydande brister upptäcks kan parterna ofta slutföra förhandlingarna och genomföra transaktionen.

Det kan dock bli ett antal konsekvenser av vad som dyker upp i besiktningen. Här är några av de vanligaste:

- Förhandlingarna avbryts: Väsentliga fel upptäcks vilket får det köpande företaget att avbryta transaktionsprocessen.

- Justerat pris: Parterna kommer överens om att justera köpeskillingen för transaktionen. Till exempel kan köpare peka på brister som inte tagits med i beräkningarna och kräva ett lägre pris. Eventuellt kan en ny företagsvärdering behövas för att fastställa ett lämpligt värde på bolaget utifrån de nya uppgifter som framkommit.

- Säljaren får åtgärda fel: Köparen kan vilja att säljaren av målföretaget genomför vissa förbättringar eller förändringar för att företaget ska vara i säljbart skick.

- Uppdaterade villkor: Köparen kan vilja att säljaren utfäster garantier att vissa brister inte kommer att utgöra problem, alternativt kräva att villkora och betala en del av köpeskillingen senare genom en så kallad tilläggsköpeskilling.

- Den legala strukturen i företagstransaktionen förändras: Själva upplägget görs om för att ta hänsyn till aspekter som uppdagats i besiktningen.

- En mer detaljerad undersökning krävs: En första genomgång av verksamheten kan uppdaga problem som kräver djupare analys, exempelvis genom en legal, skattemässig eller teknisk due diligence.

Allt handlar inte om problem. Företagsbesiktningen kan även överraska köparen positivt eller ge värdefull information inför framtiden:

- Förenkla integreringen eller övertagandet: Undersökningen kan ge information som är till nytta när målföretaget ska integreras i det köpande företaget eller när verksamheten ska börja drivas i ny regi.

- Ett ”bättre köp”: Köparen kan bli positivt överraskad av sådant som uppdagas, vilket gör att förvärvet upplevs som ett bättre köp.

Få skräddarsydd offert

Oak Företagsvärdering AB är en expert inom due diligence. Anmäl ditt intresse så får du snart ett skräddarsytt erbjudande som svarar mot dina behov.