Snabbval – välj värderingsmetod

Du som läser detta kanske funderar på att sälja ditt bolag, eller köpa ett. Kanske behöver du värdera ett företag för att ta in delägare, eller i samband med skilsmässa, bodelning eller bouppteckning. Eller av ren nyfikenhet.

Skälen att göra en företagsvärdering kan vara många.

Oavsett hoppas vi att du får svar på dina frågor med denna guide. Först berättar vi hur du gör för att värdera bolag. Vi ger också exempel och delar med oss av tips vad du bör tänka på. Slutligen berättar vi hur vi kan hjälpa dig med en helt oberoende bolagsvärdering.

Hur värderar man ett bolag?

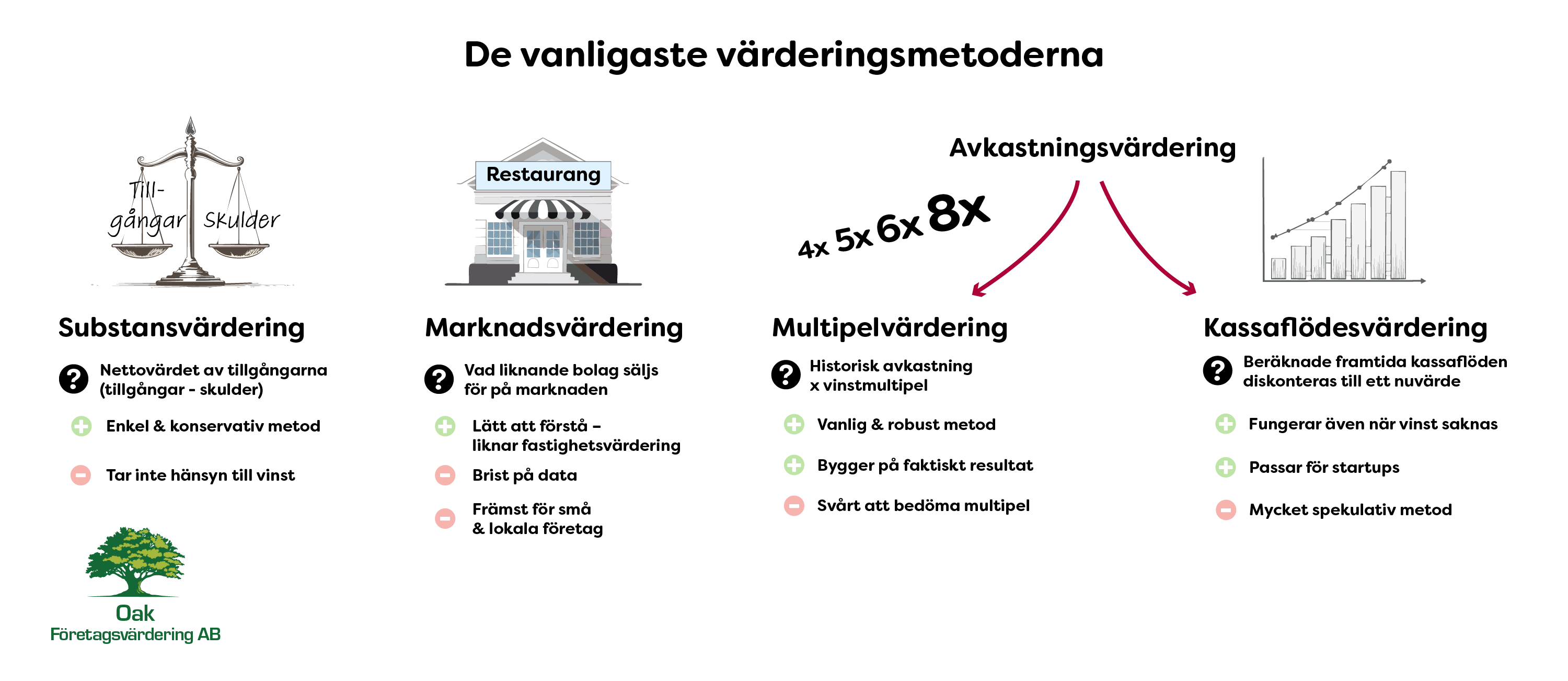

Det finns flera sätt att värdera företag på. Några av de vanligaste metoderna är avkastningsmetoden, substansvärdering, kassaflödesvärdering och marknadsvärdering.

En företagsvärdering kan bland annat göras på vinst, tillgångar, kassaflöde eller marknadspriser. Eller en kombination.

Alla metoder är uppskattningar. Så vad är företaget värt? Det verkliga värdet på bolaget är egentligen det pris någon kan tänka sig att betala.

Vilken värderingsmetod som är bäst beror på syftet med bolagsvärderingen och vilken typ av företag du ska värdera.

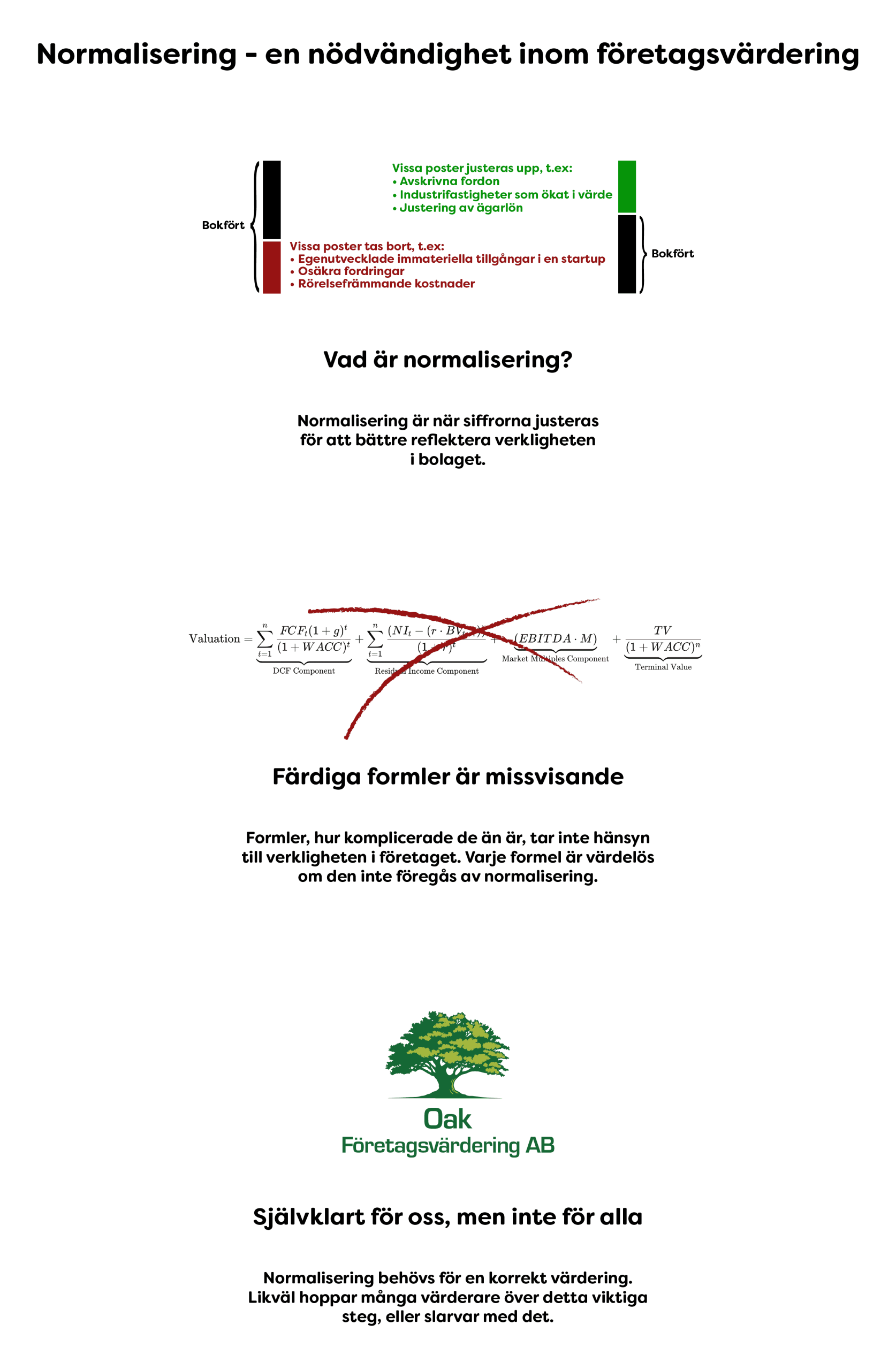

De flesta metoder kräver att du justerar räkenskaperna och inte bara gör en uträkning. En mycket viktig punkt. Tyvärr förbises den ofta. Vi återkommer snart till hur denna så kallade ”normalisering” fungerar.

Välj lämplig metod för att värdera företag

Vi ska nu gå igenom följande metoder för att värdera bolag, i tur och ordning:

- Avkastningsvärdering

- Kassaflödesvärdering

- Substansvärdering

- Likvidationsvärdering

- Marknadsvärdering

- Multipelvärdering

1. Avkastningsvärdering

En avkastningsvärdering är ett samlingsbegrepp för värderingsmetoder som antingen utgår från bolagets resultat eller kassaflöde för att bedöma hur mycket företaget är värt.

Det är vanligt att använda sig av historisk vinst (årsvinster) från de senaste två till tre åren och applicera en lämplig vinstmultipel på den genomsnittliga vinsten, eventuellt med viktning.

Vad en ”lämplig” multipel är beror bland annat på företagets skalbarhet, ägaroberoende och förutsättningar på marknaden. Ofta är multipeln tre till fem gånger vinsten.

Utgår du från historisk vinst blir uträkningen relativt robust. De flesta bolag som funnits ett tag på marknaden kan värderas med denna metod.

Men den fungerar inte om företaget inte haft någon vinst. Då kan du använda en annan metod eller göra en framåtblickande värdering istället genom att räkna på kassaflödet.

Det tar oss till nästa punkt men först:

Läs mer om avkastningsvärdering

2. Kassaflödesvärdering – DCF-värdering

I en kassaflödesvärdering används historiskt kassaflöde för att uppskatta framtida kassaflöden.

Därefter applicerar du en så kallad kalkylränta (diskonteringsränta) för att räkna ut ett nuvärde. Man ska väga in tillväxt, risk och investeringsbehov.

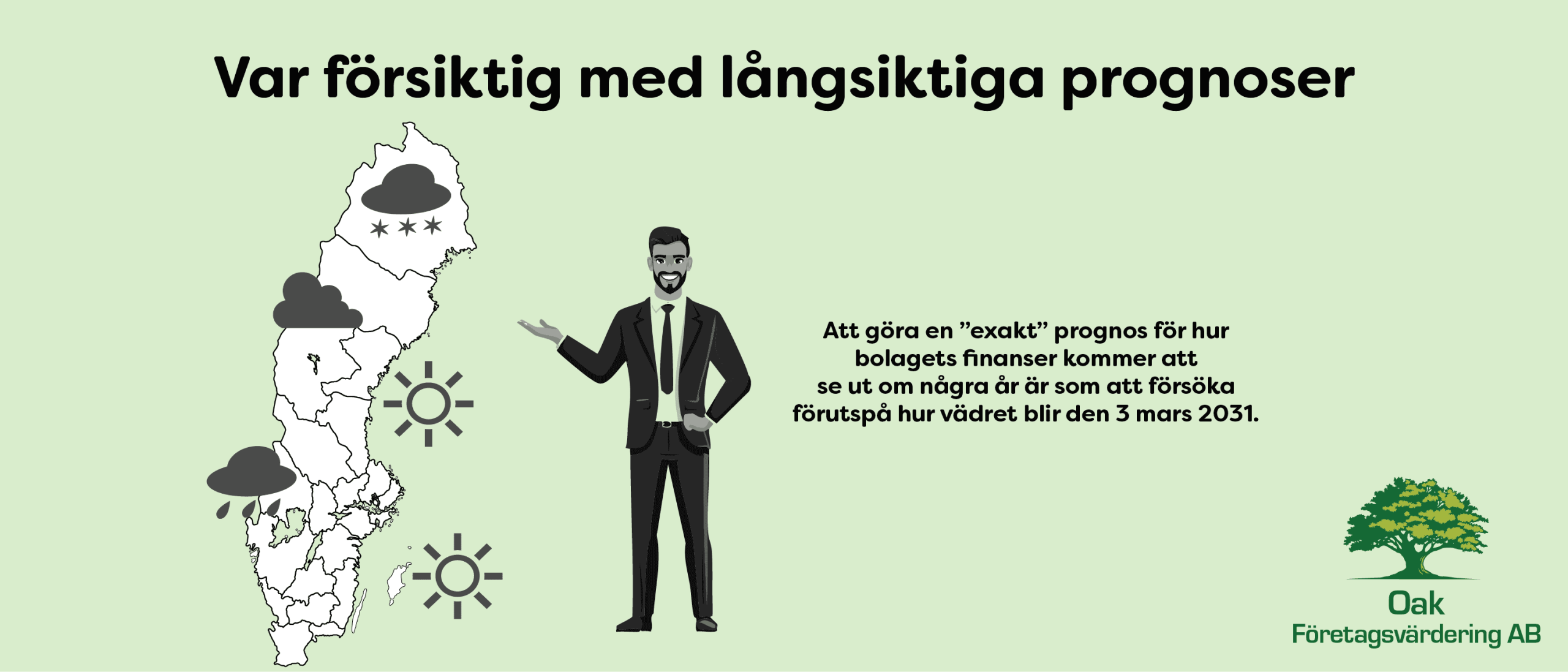

DCF-värderingar är väldigt bra i teorin men har dålig träffsäkerhet i verkligheten. Om man följer upp bolagets utveckling efter några år visar det sig att det är lättare sagt än gjort att förutspå framtiden. Det finns helt enkelt för många framtidsaspekter som företagsvärderaren inte kan veta med 100% säkerhet vid värderingstidpunkten.

Att beräkna värde på företag med kassaflödesvärdering är mycket komplicerat. Denna typ av värderingar är också spekulativa eftersom de kräver att en lång rad antaganden görs. Minsta missbedömning leder till en stor avvikelse i bolagsvärde. Metoden kallas även för DCF-värdering av engelskans Discounted Cash Flow).

Läs mer om kassaflödesvärdering

Använd bara i undantagsfall!

Vi vill höja ett varningens finger mot att använda kassaflödesvärderingar för vidlyftigt. Vi på Oak Företagsvärdering använder bara metoden när andra metoder inte är tillräckliga.

Denna typ av värdering görs förvisso ibland vid företagstransaktioner. Men verkliga köpare är främst intresserade av historisk vinst. Prognoser, vilket denna metod bygger på, används i första hand när det inte finns någon historik.

Dessvärre använder många företagsvärderare färdiga formler, vilka i sin tur förlitar sig på riskabla prognoser. Det händer också ofta att säljarens rådgivare gör så för att ”påvisa” ett högt framtida värde.

Undantaget är värdering av startups. Då godtar även köparsidan att prognos används som grund.

Startups har dock ett annat problem: Det händer ofta att grundarna drabbas av survivorship bias och pekar på andra start ups som lyckats och drar slutsatser kring det egna bolaget utifrån dessa. Köparen däremot tvingas kalkylera risken noggrant för att ta höjd för att många investeringar inte kommer att lyckas.

Av den anledningen skiljer sig ofta grundarnas och köparnas / investerarnas uppfattning om vad bolaget är värt.

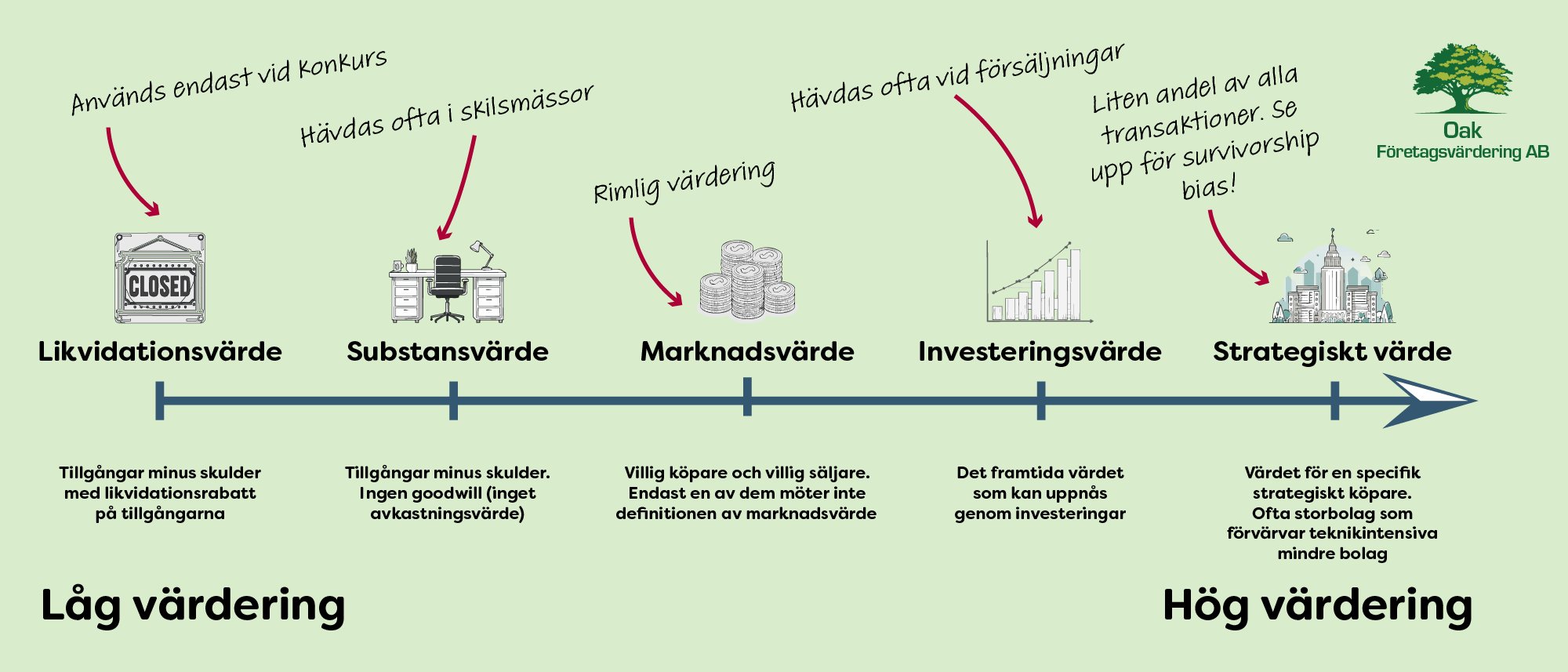

3. Substansvärdering

En substansvärdering bygger på företagets substansvärde. I princip är det skillnaden mellan tillgångar och skulder. Med andra ord företagets eget kapital. Du hittar uppgifterna på balansräkningen.

Detta gör substansvärdering till en enkel och snabb värderingsmetod, speciellt om du främst vill sätta en lägsta siffra som värde på ett företag.

För att det ska bli korrekt måste du dock använda verkligt marknadsvärde på tillgångarna, vilket sällan är samma sak som bokfört värde.

Här krävs insikt och erfarenhet för att det ska bli korrekt.

4. Likvidationsvärdering

Likvidationsvärdering används för att räkna fram ”slaktvärdet”. Metoden används på företag som ska avvecklas, exempelvis vid konkurs eller av annat skäl.

Ett sådant företag är inte attraktivt på marknaden, vilket tas i beaktande i företagsvärderingen.

Egentligen är likvidationsvärdering en slags substansvärdering där en rabatt appliceras för att ta höjd för denna ”lack of marketability” som det heter.

5. Marknadsvärdering

Marknadsvärdering (market approach) skall ej förväxlas med marknadsvärde (fair market value). Metoden går även under namnet ortsprismetoden, relativvärdering och komparativvärdering.

Ska du värdera en butik, restaurang, frisörsalong, kiosk eller annan lokal verksamhet finns chans att du kan göra en marknadsvärdering.

Förenklat kan man säga att denna typ av bolagsvärdering innebär att du tittar på vad andra liknande verksamheter i området sålts för tidigare.

Tjusningen i en marknadsvärdering är enkelheten. Nackdelen är att det tyvärr är sällan det finns tillräckligt med tidigare försäljningar för att man ska kunna dra några slutsatser.

6. Multipelvärdering

Multipelvärdering kan betyda två saker inom företagsvärdering.

Ska du värdera ett bolag som är privat (alltså inte börsnoterat) används begreppet ibland för att beskriva en värdering som bygger på historisk vinst. Då avser multipeln den vinstmultipel som appliceras på vinsten för att räkna ut värdet.

Den andra betydelsen är för värdering av börsnoterade bolag. Då är multiplar ett slags nyckeltal som kan användas för att jämföra olika aktier eller hur en aktie värderas över tid.

Exempel på sådana multiplar är P/E-tal som visar aktiepriset i förhållande till vinsten och EV/EBITDA som är börsvärde plus nettoskuldsättning i förhållande till resultat före räntekostnader, skatt, ned- och avskrivningar (bägge är vinstmultiplar).

Sedan finns P/S-tal som är priset i förhållande till omsättningen (omsättningsmultipel) och P/B-tal vilket är priset i förhållande till bokfört värde eller eget kapital.

Vilken värderingsmetod ska jag välja?

Som du ser finns det många sätt att värdera företag på. Vilken ska jag välja?

Du kanske anade det, men svaret är – ”det beror på”.

Syftet med bolagsvärderingen och typ av företag påverkar val av metod. Låt oss titta på några olika scenarios:

Det blir olika värdering på bolaget beroende på vilken metod du väljer. Lämplig värderingsmetod måste därför väljas med omsorg och alltid med hänsyn till företaget och syftet med värderingen.

Vi kan visa hur det hänger ihop med en skala med olika metoder och syften. Ju längre till höger på skalan vi rör oss desto högre värde brukar hävdas:

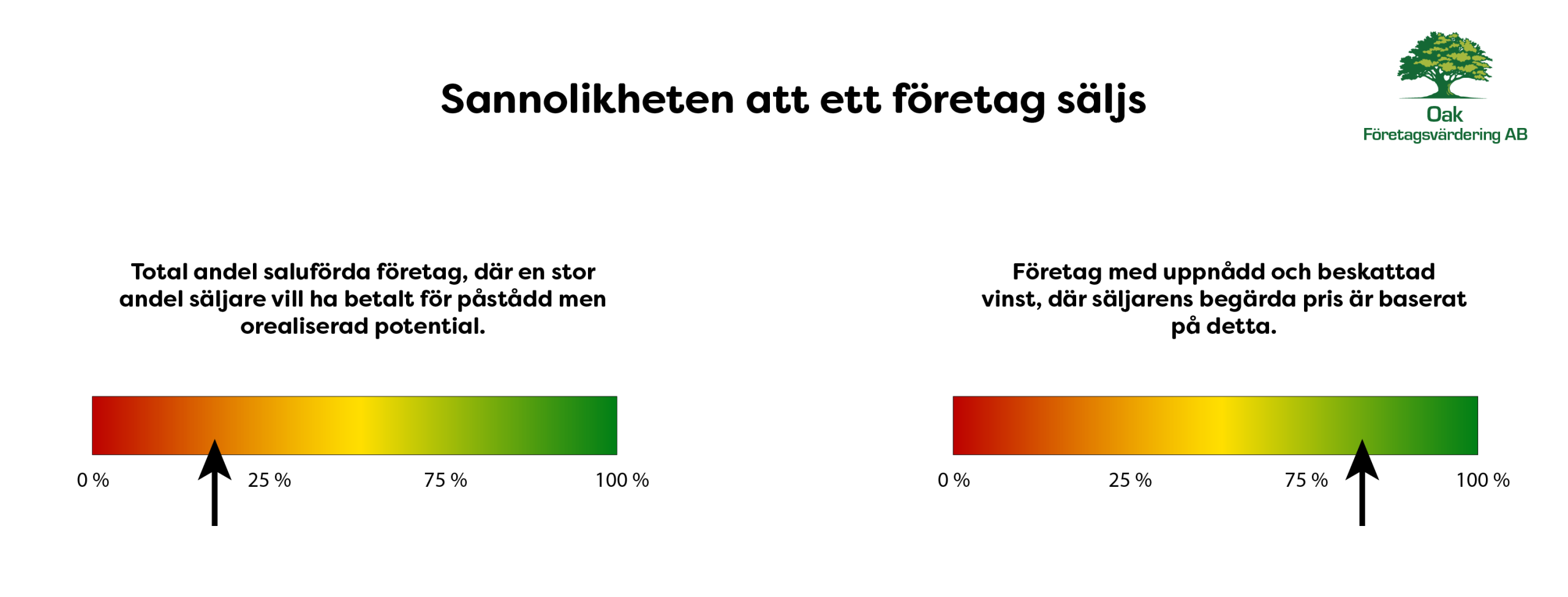

Ska du sälja ett företag vill du självklart ha så bra betalt som möjligt. Även en företagsmäklare som har provisionsbaserad ersättning strävar efter att köpeskillingen ska bli hög. Tänk dock på att om värderingen sätts för högt blir det svårt eller omöjligt att hitta en köpare.

I detta sammanhang förekommer två värderingsbegrepp:

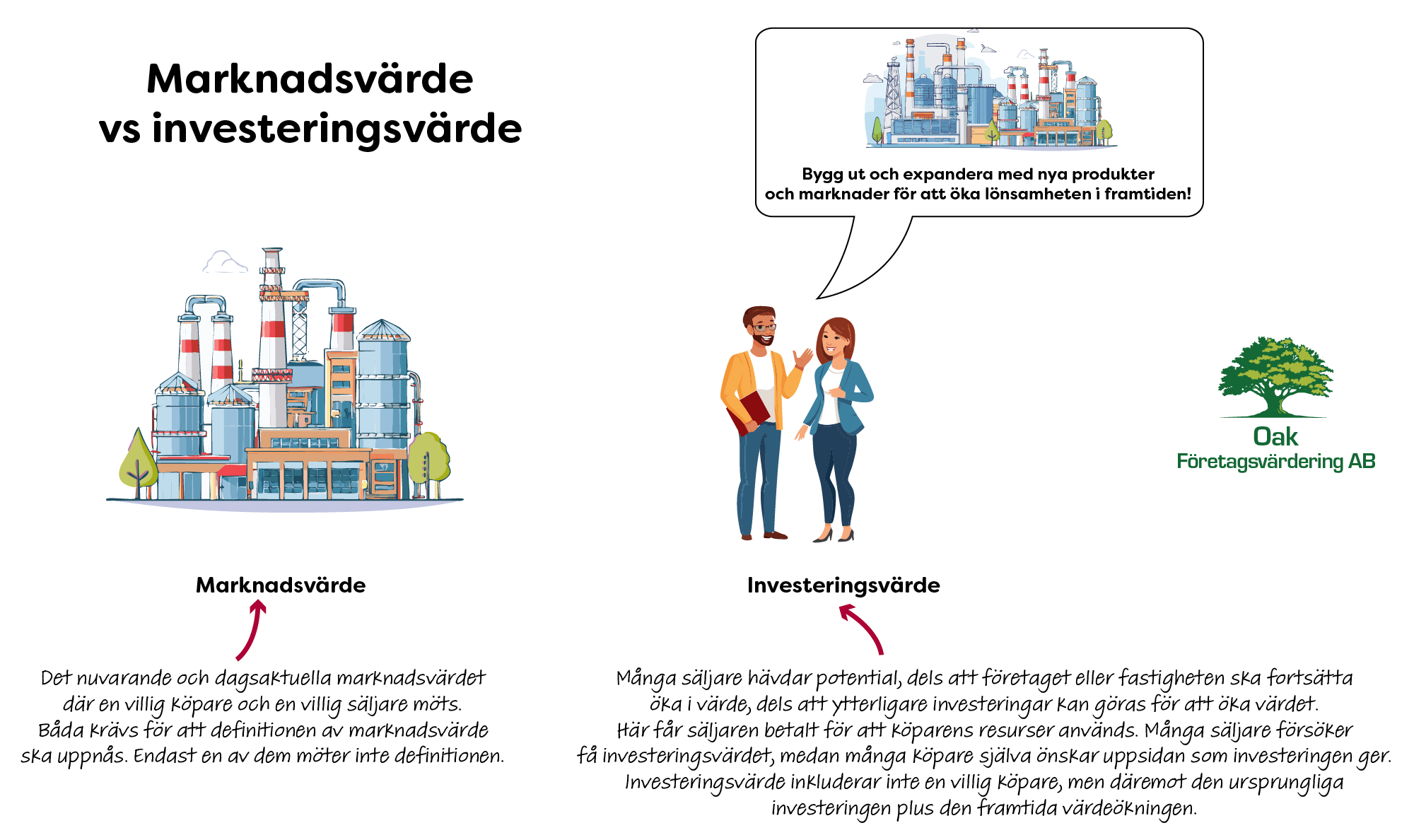

- Marknadsvärde

- Investeringsvärde

Med marknadsvärde menas det pris till vilket en köpare och säljare kan mötas och komma överens om en affär. När både köpare och säljare är nöjda är en transaktion möjlig. Detta är alltså det samma som aktuellt marknadspris. Det räcker inte att exempelvis säljaren hävdar ett rimligt marknadsvärde. Är köparen inte med, oavsett hur rimlig värderingen är, så handlar det inte om marknadsvärde. Du hittar detta värde i mitten av grafen ovan.

För att komma fram till marknadsvärdet behövs ofta en ganska konservativ uträkning. En kombination av en traditionell avkastningsbaserad värdering med vinstmultipel och substansvärdering av nettotillgångarna brukar ge ett rimligt värde.

Frågar man säljaren däremot pratar han eller hon ofta om potential. Säljaren kan hävda att köpeskillingen borde vara högre eftersom det finns potential i bolaget, bara man gör vissa förändringar. Detta hävdade, framtidsbaserade värde kallas för investeringsvärdet.

För att reflektera denna potential som ännu inte återspeglas i vinsten kan säljaren välja att göra en kassaflödesvärdering. Då räknas förutspådda framtida kassaflöden om till ett nuvärde. Det är inte ovanligt att säljaren hävdar att värdet är ännu högre än vad denna redan ”generösa” uträkning visar.

Det är viktigt att förstå skillnaden mellan marknadsvärde och investeringsvärde. Ofta är det på grund av denna diskrepans som köpare och säljare ibland inte kan enas om ett lämpligt pris.

Vi kan illustrera förhållandet så här:

Glöm inte att normalisera räkenskaperna!

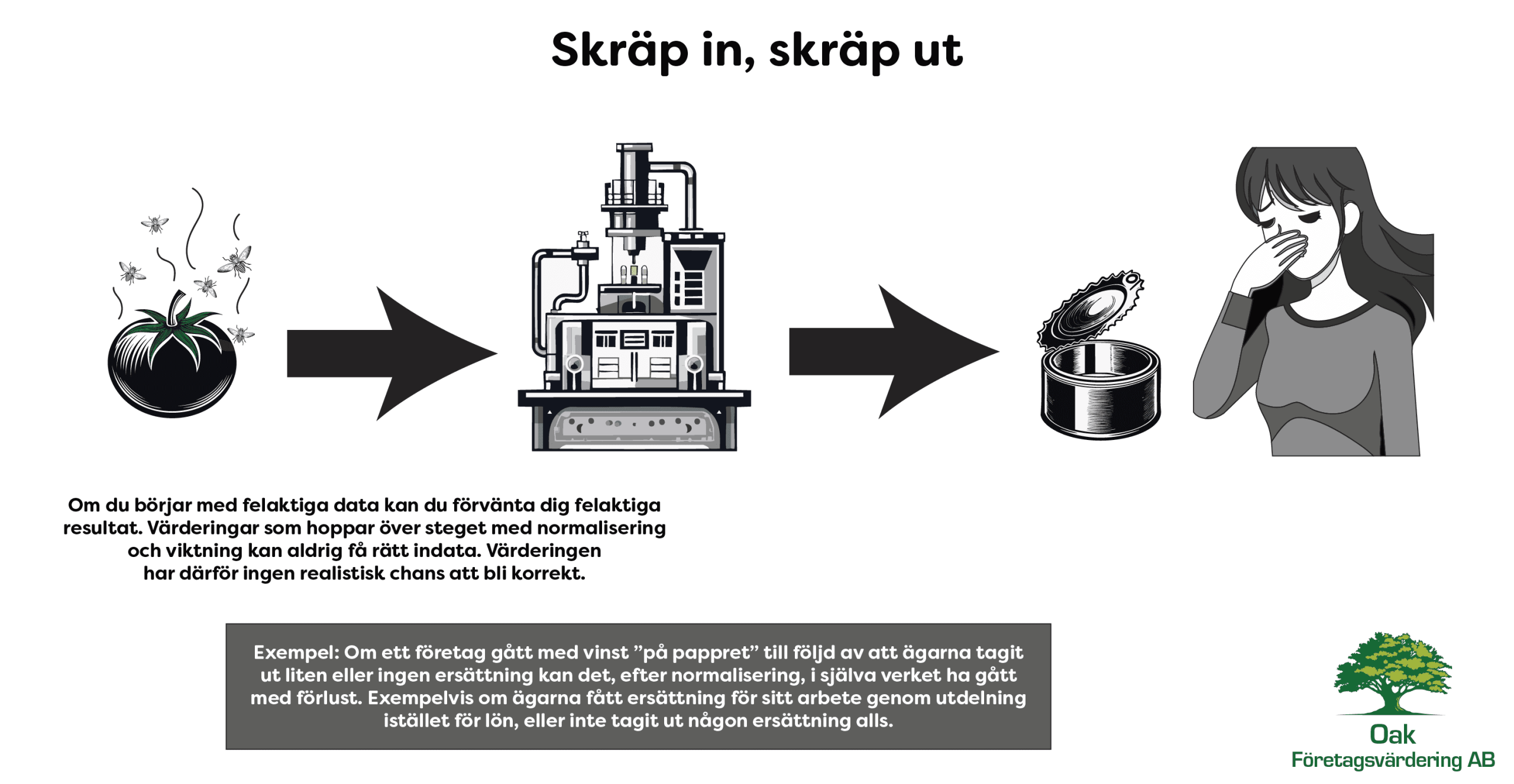

Beroende på vilken värderingsmetod du väljer kan du behöva normalisera räkenskaperna innan du gör själva uträkningen.

Att göra en företagsvärdering utifrån en formel eller online är ganska lätt. Att veta vilka siffror du ska stoppa in i formeln – det är det svåra.

Många värderingsmän tar inte hänsyn till dolda undervärden och övervärden. För att undvika att göra det ofta svåra värderingsarbetet, använder man förbestämda formler för att göra prognoser, istället för att göra de justeringar som krävs för dolda undervärden och övervärden.

Genom att göra så missar de en av de allra viktigaste momenten som krävs för att värderingen ska avspegla hur verkliga transaktioner fungerar.

Exempel på dolda undervärden:

- Koncerninterna fordringar där täckning saknas

- Egenutvecklade immateriella tillgångar på balansräkningen

- När marknadsmässig lön inte tagits ut, och vinsten på resultaträkningen blir förhöjd

Exempel på dolda övervärden:

- Fastigheter på balansräkningen vars värde inte uppdaterats

- Verksamhetsfrämmande kostnader

- Avskrivna fordon och maskiner

Ska du göra en värdering baserat på historisk vinst eller en substansvärdering bör du justera resultaträkning respektive balansräkning innan du gör själva kalkylen.

Annars blir värderingen helt fel.

Se upp för risken med prognoser!

Vi på Oak har en balanserad syn på hur en värdering bör genomföras. Vi är noga med att basera våra beräkningar på fakta.

Tyvärr finns det gott om exempel där företagsvärderare ägnat sig mer åt spekulation.

Ibland behöver man använda prognoser i beräkningarna, men när hela värderingen grundas på förhoppningar blir den mycket oprecis och riskabel.

För att illustrera detta har vi förberett ett verkligt exempel:

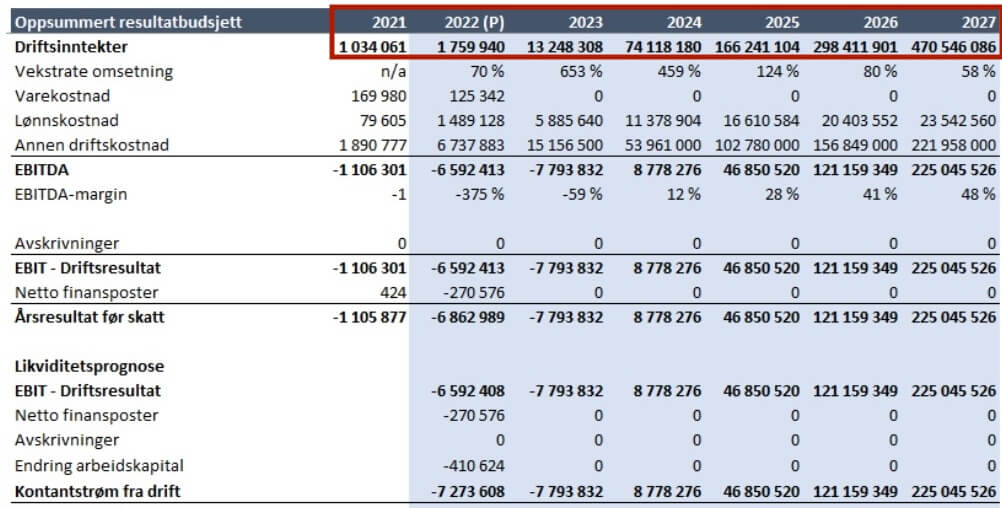

Exempel på hur en felaktig prognos kan påverka företagets värde

Ett tjänsteföretag i vårt grannland Norge förberedde sig för en utlandsexpansion. För ändamålet ville man ta in 7 miljoner norska kronor genom en nyemission.

Inför nyemissionen gjorde en bolagsvärdering som grundade sig på en prognos över kassaflödet de kommande 6 åren. Bolagsvärdet beräknades till över 40 miljoner kronor.

Man räknade med en omsättning på runt 1,8 miljoner kronor 2022, drygt 13 miljoner 2023 och 74 miljoner 2024. Sedan i ökande takt upp till galna 470 miljoner 2027.

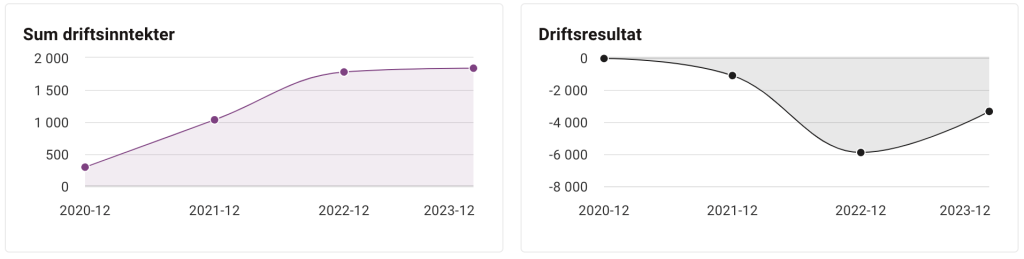

Nu när vi har facit i hand för åtminstone tiden till och med 2023 ser vi att verkligheten skiljer sig en del från prognosen. Milt uttryckt.

Det första året landade omsättningen rätt men redan det andra året missades målet totalt. Istället för drygt 13 miljoner omsatte företaget endast lite mer än 1,8 miljoner – 7 gånger så lite som prognosen visat.

Här ser du underlaget för prognosen:

Så är blev det i verkligheten:

Slutsatsen är att värderingen på 40 miljoner minst sagt var uppblåst. Många gånger högre än vad som kan anses vara rimligt för ett företag av detta slag.

För att förtydliga: Oak Företagsvärdering använder ibland också prognoser. Det är oundvikligt. Och särskilt i större bolag med jämförelsevis beräkneliga kassaflöden kan det fungera.

Men vi gör det med måtta och alltid välavvägt. Extra försiktig bör man vara när man värderar små verksamheter.

Det är inte ovanligt att man gör en mer omfattande due diligence i samband med en värdering för att genomlysa verksamheten, hitta eventuella problem och få ett bättre underlag.

Priset måste avspegla vad som faktiskt överlåts

En del företagare, värderingsmän och företagsmäklare menar att en köpare bör betala extra utifrån förväntad tillväxt. Men dessa påståenden vilar ofta på tänkta förbättringar som ännu inte skett – och kanske aldrig kommer ske. Det handlar om möjligheter, inte faktiska omständigheter.

Tänk dig en båthandlare som försöker sälja en liten uppblåsbar flotte som om den vore en lyxyacht, med hänvisning till att köparen en dag kanske installerar motor, radar och exklusiv inredning. Priset måste spegla vad som faktiskt överlåts – inte en hypotetisk version som ännu inte finns.

Samma princip gäller för företag: en köpare betalar inte nu, för vad bolaget eventuellt kan utvecklas till. Värderingen ska grundas i faktiska prestationer – som nuvarande lönsamhet, tillgångar och liknande – inte på teoretiska möjligheter.

Priset ska baseras på aktuellt skick

För att spegla verkligheten måste en företagsvärdering grunda sig i hur företaget faktiskt ser ut just nu.

En väl underhållen yacht i fungerande skick, utan rost, värderas inte som något skrotfärdigt. Att alla fartyg förr eller senare försämras i skick och slutligen behöver skrotas, motiverar inte att man redan i dag drar av för framtida slitage.

På samma sätt ska ett företag värderas utifrån hur det framstår vid värderingstillfället – inte efter ogrundade antaganden om framtiden, oavsett om de är positiva eller negativa.

Varför gör man en bolagsvärdering?

Om en företagsvärdering inte är mer än en uppskattning, vad gör den då för nytta?

Det finns flera goda skäl att göra en bolagsvärdering:

Företagsrelaterade anledningar

- Du ska sälja ditt företag och vill veta ungefär vilket pris du ska kräva

- När du vill veta om det är lönt att sälja eller ta in investerare

- När ni ska ta in nya delägare i företaget

- För att veta rimligt pris när du ska lägga bud för att köpa ett bolag

- Vid planering och beslut, för att avgöra olika strategiska alternativ

- Till förhandlingarna inför en fusion av två bolag

- Generationsskifte i familjeföretag

- I samband med försäkringsärenden

- Du funderar på att investera och bli delägare i ett aktiebolag och vill veta om priset är rimligt

- För att kunna jämföra bolaget med konkurrenterna

Civilrättsliga anledningar:

- Vid bodelning i samband med skilsmässa eller dödsfall

- Arv – i samband med bouppteckning om den avlidne hade aktier i ett onoterat bolag

- Om du är företagsägare och vill skriva ett rättvist testamente

- Vid taxeringsärenden, skatt och deklaration

- I domstolsärenden

Vikten av en oberoende värdering

Det är lätt att få uppfattningen att en företagsvärdering alltid är objektiv och exakt. Så är det inte.

Alla företagsvärderingar är uppskattningar. Det behöver alltid göras antaganden. Sedan är dessutom vissa metoder är mer spekulativa än andra till sin natur.

De flesta som ska värdera ett bolag behöver använda sig av experthjälp. När du väljer en företagsvärderare bör du fundera på om denne kan ha något egenintresse i att övervärdera eller undervärdera verksamheten. Är personen verkligen helt oberoende?

Värdet på bolaget kan skilja sig mycket beroende på val av metod och val av värderare. Och det handlar inte om några små skillnader.

Därför bör du alltid välja en expert som är helt fristående och utan annat intresse än att leverera ett oberoende utlåtande.

4 vanliga myter om företagsvärdering

Det finns ett antal seglivade myter om vad ett företag faktiskt är värt. Här är de fyra vanligaste som vi stöter på:

Myt 1: Ett företag är värt vad någon vill betala för det

Man brukar säga att värdet på ett bolag är vad någon är villig att betala för det. Det är en sanning med modifikation. För att uttalandet ska bli helt korrekt behöver vi tillägga ”och som köparen har möjlighet att finansiera”.

Vad som kan verka som en hårfin skillnad är i själv verket helt avgörande. Det absolut största hindret att sälja ett litet eller medelstort företag är finansieringen av köpet.

Det kan verka som köparens problem, men faktum är att köparen och säljaren sitter i samma båt här. Utan en tillräckligt finansiellt stark köpare blir det ingen affär. Då tjänar det inget till att bolaget är värt si och så mycket ”på pappret” eller att köparen villig att få igenom affären, så länge som finansiering saknas.

Även om köparen har starka finanser, exempelvis om det är ett private-equity-bolag, är det vanligt att de vill begränsa exponeringen genom att villkora dealen med att säljaren ska återinvestera.

Myt 2: Man kan använda en formel för att värdera ett företag

Det är förvånansvärt många företagsvärderare, även bland de större revisionsfirmorna, som använder sig av förutbestämda formler i sina bolagsvärderingar.

Ofta heter det att de ”följer branschstandarder”, vilket kan låta tryggt för dig som beställare, men det har inget praktiskt värde så länge som det saknas ett gediget fotarbete.

Tvärtom – det är direkt missledande.

För att en värdering ska bli korrekt krävs att värderaren avslöjar vad som gömmer sig bakom siffrorna i resultaträkningarna och balansräkningen genom en så kallad normalisering.

Till exempel behöver icke-representativa intäkter och utgifter justeras bort. Det är även viktigt att räkna på marknadsvärde av tillgångar, inte bokfört värde.

Endast då återspeglar värderingen hur prissättningen sker i verkliga transaktioner.

Hade formler fungerat skulle du lika gärna kunna använda en gratis kalkylator online eller ett AI-verktyg för företagsvärderingar. Men den typen av uträkningar saknar helt förankring i verkligheten.

Myt 3: En företagsvärdering är alltid exakt

Det är alltid fel att hävda att en bolagsvärdering är precis. Det går inte att påvisa ett exakt värde för ett företag. Tyvärr kan förutbestämda (och ofta komplicerade) formler ge sken av att det är hög precision i bedömningen, men så är det inte.

Alla som arbetat med verkliga företagstransaktioner vet att en värdering kan liknas vid hur kulorna från ett hagelgevär träffar, snarare än exaktheten hos ett prickskyttegevär.

Det finns en naturlig spridning mellan olika värderingar. Därför kan man snarare tala om ett värderingsspann, snarare än ett exakt värde.

Vid värdering av en startup blir kalkylen ännu mer osäker. Dessa värderingar kan liknas vid avsågade hagelgevär. Spridningen är extremt stor och räckvidden är nästan obefintlig. En sådan värdering gäller här och nu, och inte längre än 12 månader framåt.

Därför: Var ödmjuk inför det faktum att en värdering är en uppskattning. Vi vill passa på att påminna om att ju fler antaganden som görs, desto osäkrare blir värderingen. Värderingsspannet blir större.

Myt 4: När du säljer ett företag kan du få betalt för ouppnådd potential

En mycket vanlig myt. Tyvärr är det nästan aldrig man som säljare kan få betalt för framtida potential. Istället är det verifierbar historik och den aktuella situationen i bolaget som ligger till grund för värderingen.

Om din rådgivare eller företagsmäklare hävdar att du borde få betalt för outnyttjad potential saknar han eller hon troligen erfarenhet från verkliga transaktioner.

Undantaget är möjligtvis om ditt företag är en startup inom high-tech eller IT.

En köpare betalar vanligtvis för normaliserade och verifierbara intäkter samt nettomarknadsvärdet av tillgångarna.

En köpare vill inte betala för potentialen eftersom den ses som uppsidan i investeringen. Köparen tar en risk genom affären. Han eller hon investerar tid och pengar, och vill kunna få ersättning för detta i framtiden.

7 vanligaste misstagen inom företagsvärdering

- Att inte normalisera räkenskaperna: Uppgifter från balansräkning och resultaträkning används utan att ta hänsyn till marknadsvärde på tillgångar respektive hur stor vinsten faktiskt var.

- Att inte använda viktning: Historisk vinst kan behöva viktas vid bolagsvärdering. Är vinsten för tre år sedan verkligen lika viktig som förra årets resultat?

- Fel val av metod: Till exempel att värdera ett bolag med stora tillgångar men liten och oregelbunden vinst enbart med avkastningsmetoden. Eller att värdera ett utmärkt tillväxtbolag enbart utifrån tillgångar och skulder.

- Att inte sätta sig in i verksamheten: Bakom siffrorna finns en verklighet. Du måste förstå den för att göra en korrekt värdering.

- Att använda kalkylator online för att värdera bolag: Det blir alltid fel värde på ett företag om du inte har justerat ingångsvärdena först.

- Att låta en företagsmäklare värdera åt dig: Företagsmäklare är partiska eftersom de vill få provision på företagstransaktionen.

- Att tro att värdet är objektivt: Vad priset för verksamheten är beror på vad en eventuell köpare och säljare kan komma överens om.

Vad påverkar värdet på ett företag?

Det finns ett flertal faktorer som påverkar vad ett bolag är värt. Generellt sett har följande betydelse för värdet:

- Lönsamhet – går företaget med vinst och hur stabil är den?

- Tillväxt & historik – både i vinst och omsättning

- Skalbarhet – kan verksamheten skalas upp?

- Ägarberoende – ju mindre desto bättre

- Räkenskaper – pedantisk bokföring och redovisning ger plus

- Processer – dokumenterade processer och rutiner är positivt

- Marknad – hur ser marknaden för företagets produkter eller tjänster ut?

- Vallgrav – har konkurrenterna svårt att ta marknadsandelar?

- Immateriella värden – finns starkt varumärke och patent?

Om att bedöma risken i bolaget som ska värderas

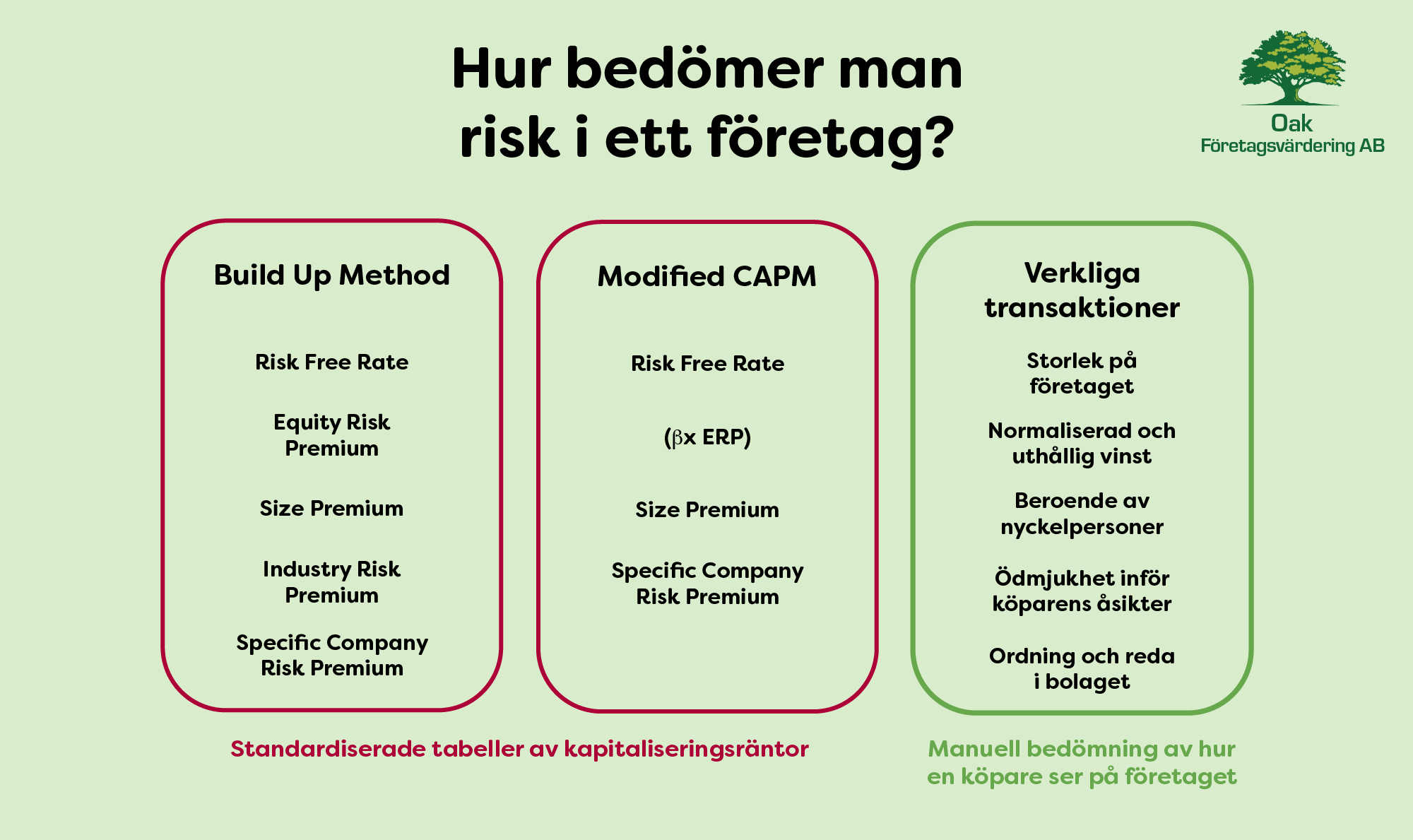

Till syvende och sist handlar bolagsvärdering om att skapa sig en korrekt bild av företaget. Vad ägnar sig företaget åt? Hur tjänar det pengar? Och vi ska inte glömma – vad är det för risker involverade?

I USA finns prejudikat på att man inte får använda färdiga formler eller standardiserade tabeller med kapitaliseringsräntor. Även i Sverige finns flera prejudikat som visar att bolagsvärderingar måste reflektera vad som vore rimligt i en verklig företagstransaktion. Det finns alltså en praktiskt aspekt där värderingen ska vara djupt rotad i verkligheten, inte ”sväva ut” med helt teoretiska kalkyler.

Här nedan ser du olika sätt att bedöma risk i ett bolag i samband med en bolagsvärdering. Vi på Oak Företagsvärdering håller oss till vad vi beskriver i den högra kolumnen. Vi bedömer situationen i det företag som ska värderas noga, i motsats till att bara applicera en standardiserad kalkyl.

Så kan du värdera företag med Oak Företagsvärdering

Vi hoppas att du får nytta av informationen i denna guide. Ärligt talat är det egentligen inte mer än en introduktion i hur bolagsvärdering fungerar.

Vill du värdera ett bolag behöver du sannolikt ta hjälp av en oberoende expert.

Du kan säkert själv göra en enklare substansvärdering eller avkastningsvärdering. Men ska du använda värderingen till något mer än att stilla din nyfikenhet en smula bör du anlita en oberoende företagsvärderare.

Helt oberoende värdering av företag

Oak Företagsvärdering AB är en helt oberoende företagsvärderare. Vi är inte en företagsmäklare som förmedlar bolag. Inte heller tar vi någon provision.

Därför saknar vi incitament att värdera ett företag för högt eller för lågt. Vi är stolta över att vara helt opartiska. Du kan lita på att det som står i den rapport du får av oss är uträknat efter bästa förmåga och värderingsyrkets alla best practices.

Alltid manuell uträkning

Till skillnad från vissa konkurrenter gör vi alla våra företagsvärderingar helt för hand. Jo, vi använder visst dator, men vad vi menar är att vi aldrig gör några automatiska uträkningar.

Vi skickar inte heller med tio sidor med irrelevanta marknadsdata för att ”fylla ut” värderingsrapporten. Vissa av våra konkurrenter har satt det i system för att få det att se proffsigt ut. Det är det inte.

När du beställer en värdering av oss granskar vi företaget noga och bedömer hur balansräkning och resultaträkning behöver normaliseras för att vi ska kunna räkna ut ett rimligt företagsvärde.

Det kan liknas vid ett hantverk där vi verkligen sätter oss in i det aktuella företagets situation. Resultatet blir en välavvägd och trovärdig värdering.

Värderingar som tål att granskas

Vi har många tunga referenser. Fråga oss gärna! Våra kunder återfinns i både Sverige och utomlands. Både företag och privatpersoner beställer våra tjänster.

Bakom oss har vi flera rättsfall där vi framgångsrikt levererat värderingar som vunnit gehör hos domstolen. Vi har även exempel på fall där vår värdering ”vunnit” över några av de större revisionsbyråernas bolagsvärderingar.

Värdera ett bolag nu!

Vill du ha hjälp att värdera ett företag? Oak Företagsvärdering AB värderar aktiebolag i hela Sverige. Kontakta oss nu för att få en offert på bolagsvärdering.